Se você ainda mistura os recursos da empresa com os pessoais, identifica constantemente irregularidades no registro financeiro ou realiza investimentos de forma mal-planejada, é indispensável entender tudo sobre conciliação bancária e sua importância para um controle financeiro eficaz, independentemente do tamanho ou segmento do negócio.

Afinal, não é fácil ser gestor de uma loja ou franquia. São muitos processos para lidar, especialmente quando falamos sobre o gerenciamento das finanças.

Qualquer empreendedor ou profissional de gestão, mesmo que iniciante, sabe que a parte mais difícil de abrir o próprio negócio não é fornecer um bom serviço para atrair clientes, mas manter o controle sobre o dinheiro da empresa. Concorda?

Se a resposta for sim, continue a leitura deste guia completo e aprenda o que é conciliação bancária, por que ela é importante e como fazer uma para otimizar a gestão financeira do seu negócio.

Chega de levar trabalho para casa e perder fins de semana ou feriados com análise de incoerências e erros nas contas da empresa e no extrato bancário!

Principais aprendizados deste artigo:

- A conciliação bancária envolve comparar os valores que entram e saem da empresa pelos extratos. O objetivo é confirmar a veracidade das transações e, assim, evitar inconsistências no fluxo de caixa.

- O mecanismo é crucial para impedir fraudes, evitar erros no pagamento de fornecedores e colaboradores e facilitar o acompanhamento dos recebíveis.

- A conciliação pode ser manual, quando o gestor checa e insere os dados por conta própria em uma planilha, ou automática, com a ajuda de um sistema de gestão financeira. Inclusive, este método é mais preciso e, portanto, mais seguro.

Para realizar o processo, certifique-se de monitorar todas as transações em busca de divergências entre os registros dos bancos e do negócio, e, se preciso, corrija os erros. O ideal é que a frequência seja no mínimo semanal para evitar o acúmulo de tarefas.

O que é conciliação bancária?

A conciliação bancária é a análise comparativa entre os valores de entrada e saída apresentados no extrato bancário e registrados no controle interno da empresa. Ou seja: é verificar se tudo o que está no sistema ou na planilha financeira corresponde à movimentação da conta bancária corporativa.

Ela é um processo importantíssimo da gestão financeira de um negócio, pois analisa as transações e verifica inconsistências entre os valores declarados nos relatórios e o saldo no banco.

Quando a empresa apenas soma seus gastos e recebimentos, possui um orçamento. Já se ela compara esses valores com os informados pelo banco para verificar taxas extras, cobranças indevidas, erros de registro, entre outras coisas, é uma conciliação.

Para que serve a conciliação bancária?

Esse método tem como principal objetivo verificar se as transações em suas respectivas datas correspondem com as informações das contas bancárias, identificando se há divergência. Isto é: se o saldo disponível na conta é igual ao registrado no sistema de gestão ou planilha financeira.

No entanto, muitas pessoas confundem conciliação bancária com fluxo de caixa, mas estes processos não são a mesma coisa, apesar de estarem interligados.

De forma simplificada, podemos dizer que o fluxo de caixa é o registro de tudo que uma empresa paga e recebe, levando em consideração inclusive os lançamentos futuros com entradas e saídas de recebíveis. E a conciliação bancária é o processo de conferir se todos os valores lançados no dia constam na conta do negócio no banco.

Como funciona a conciliação bancária? Exemplos!

Suponha que você tenha um restaurante. No sábado, há venda de R$1.000 e, no domingo, de R$800 no cartão de débito. Na segunda-feira, analisa os dados do software de controle de caixa (com integração com PDVs) e os valores depositados na conta. Assim funciona a conciliação bancária.

No exemplo acima de como funciona a conciliação bancária, citamos apenas transações feitas com pagamentos em cartão de débito, mas, quando somamos as vendas na modalidade de crédito, Pix, vouchers de alimentação e aplicativos on-line este processo torna-se ainda mais complexo.

Por isso, este tipo de atividade é indispensável para obter os resultados positivos. Contudo, vale ressaltar que cada empresa tem necessidades diferentes de conciliação.

Algumas fazem de forma diária, outras controlam semanalmente ou até mensalmente. Aqui, vale refletir o que vale a pena para o negócio.

Ressaltamos que, quando essa conferência é realizada diariamente, é mais fácil lembrar o que foi vendido e qual foi a forma de pagamento.

Leia também: Guia para fazer um controle de vendas eficiente

Por que fazer controle de contas com a conciliação bancária?

O controle de contas com a conciliação bancária é fundamental para manter a saúde financeira de um negócio. Isso porque há a identificação de lançamentos incorretos, valores não compensados e até compras canceladas, monitorando fraudes. O que, por sua vez, melhora a previsão do fluxo de caixa e de investimentos.

Se você ainda está com dúvida se a conciliação bancária realmente contribui com a gestão financeira da empresa, veja a lista que preparamos com seus principais benefícios:

- ajuda a evitar fraudes e problemas tributários;

- favorece a verificação de pagamentos não descontados;

- melhora a projeção do planejamento orçamentário;

- garante uma melhor previsão do fluxo de caixa;

- contribui com um saldo bancário confiável;

- acompanha a qualidade do serviço bancário;

- melhora a precisão dos investimentos;

- oferece melhor visibilidade dos recebíveis, lidando com as perdas (estornos) antecipadamente.

Agora que você já sabe o que é e para que serve a conciliação bancária, chegou a hora de aprender como fazer esse processo da melhor forma e garantir estes benefícios, confira a seguir!

Como fazer a conciliação bancária?

Existem duas formas de fazer a conciliação bancária: de forma manual e automatizada. No primeiro modelo, o controle é feito por meio de planilhas com registros de datas previstas e realizadas, impostos, tarifas, multas, etc. No segundo, por softwares de gestão financeira, que armazenam e integram dados, automatizando operações.

A seleção do modelo ideal deve ser feita a partir do volume de movimentações financeiras que são realizadas no seu negócio. Dessa forma, quanto mais transações, maior será a complexidade do processo.

Entenda como fazer a conciliação bancária de forma manual e automatizada.

Conciliação bancária manual

Na conciliação bancária manual, os dados, como datas previstas, realizadas, impostos, tarifas, multas, entre outros, são inseridos na planilha pelo gestor ou por um funcionário que geralmente é responsável pela administração dos recursos.

Após essa inclusão de dados na planilha, é necessário baixar os extratos bancários do período e analisar as informações comparativas para assim verificar se existem divergências.

Nesse primeiro modelo, os equívocos são mais comuns, visto que erros de digitação e análises confusas podem ocorrer.

Conciliação bancária automática

Na conciliação bancária automática, esse erros de digitação ou de análise dificilmente acontecem, visto que o processo é automatizado, garantindo maior produtividade com a otimização do trabalho e possibilitando, inclusive, análises mais criteriosas e assertivas.

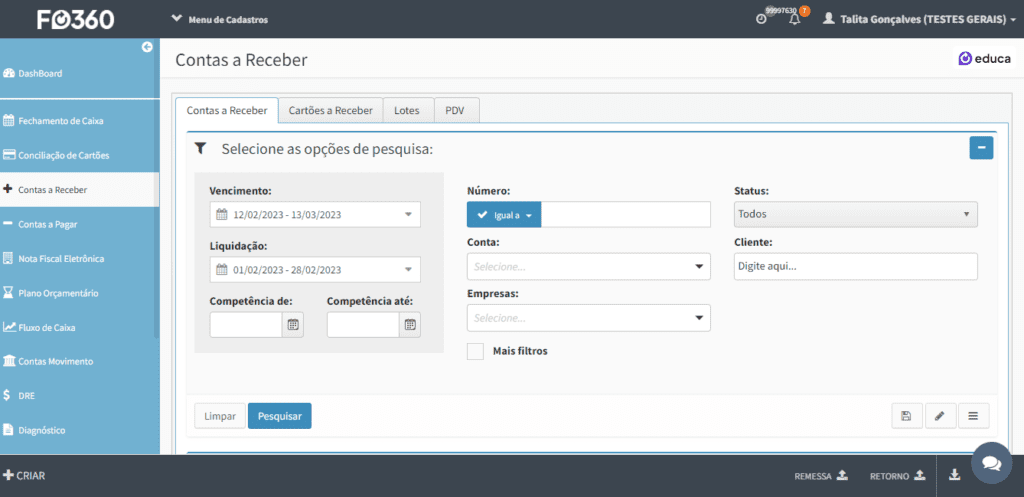

Você sabia que no F360 Finanças esse tipo de recurso está disponível? Agende uma demonstração gratuita e veja como essa funcionalidade pode contribuir com a gestão financeira da sua empresa!

Saiba mais: 10 dicas para escolher um software de gestão financeira

Passo a passo para fazer uma conciliação bancária

Para fazer uma conciliação bancária completa e eficiente é preciso: acompanhar as transações bancárias todos os dias; avaliar os lançamentos de forma minuciosa; buscar as causas das inconsistências; encontrar soluções para o problema identificado; e repetir o processo regularmente conforme a necessidade e a complexidade do negócio.

Qualquer pessoa que acompanhe o seu orçamento doméstico costuma comparar as contas da casa com seu saldo bancário. Em termos simples, os procedimentos são semelhantes, apenas variando em escala.

Portanto, para facilitar, vamos explicar um passo de cada vez neste processo.

1- Acompanhe as transações bancárias todo dia

Além de verificar o orçamento interno da empresa, é necessário ter os dados de lançamentos bancários de cada dia. Afinal, o processo de conciliação bancária é basicamente a comparação entre os valores lançados no software de controle de caixa com os registrados no banco.

Se um dos dois estiver faltando, não é possível realizar o trabalho. Então, lembre-se de sempre solicitar os extratos do banco de acordo com o período da conciliação. Se necessário, programe um envio automático dos dados para seu e-mail ou celular.

2-Avalie a fundo os lançamentos

Com todas as informações necessárias em mãos, é hora de começar, de fato, o processo de conciliação bancária:

- alinhe todos os dados comparando cada transação registrada;

- coloque os orçamentos em ordem cronológica para melhorar a conferência dos valores;

- aplique taxas e outros encargos até que os dois orçamentos apresentem o mesmo valor ou seja evidenciada alguma incoerência.

3- Busque as causas das inconsistências

Detectar o problema é apenas o começo do trabalho. Em seguida, é necessário encontrar sua origem, exatamente onde ele começa.

Durante a conciliação bancária, é possível identificar se houve algum problema na cobrança da adquirente, se foi apenas um pequeno erro pontual, se é falta de treinamento para os funcionários ou se ocorreu uma ação ilegal.

Sem um entendimento da causa, é muito mais difícil apontar uma solução eficiente em tempo hábil.

4-Atue diretamente na raiz do problema

Agora que já foi detectada a causa do problema, é hora de pensar em uma solução.

Erros pequenos podem ser ignorados ou apenas sinalizados, para evitar que se tornem recorrentes. Funcionários mal-treinados precisam de mais instruções sobre como realizar seus registros.

Problemas com a adquirente devem ser tratados diretamente com ela para verificar os motivos de cancelamentos de compras ou falhas em registros, por exemplo.

Já uma ação ilegal, que é uma situação mais delicada, exige a reunião de várias provas e uma investigação interna. Depois, todas as provas devem ser enviadas às autoridades competentes, sem comprometer o nome da companhia.

5- Repita o processo regularmente

Fazer a conciliação bancária apenas uma vez não resolve todos os problemas de inconsistência. De tempos em tempos, é necessário reavaliar as contas da empresa e as transações bancárias para garantir que tudo continua em ordem.

O período entre tais análises varia de acordo com as necessidades da empresa. Transações muito grandes podem pedir mais cuidado com as questões legais, levando a uma análise por dia.

Já empresas com um fluxo de caixa mais lento podem se concentrar em outros aspectos e realizar a conciliação bancária uma vez por semana. Tudo depende da necessidade da empresa.

Como evitar perdas com a conciliação bancária de cartão?

Para evitar perdas com a conciliação bancária de cartão de débito ou crédito, analise tudo o que foi vendido por esses meios de pagamento e as operações de vendas da loja, do site ou aplicativo. Verifique também as taxas cobradas pela operadora do cartão, os cancelamentos, vendas duplicadas, etc.

Grosso modo, você vai checar se todas as compras estão sendo cobradas, se os valores cobrados estão corretos e se as vendas efetuadas estão sendo pagas.

Todos esses dados são muito relevantes, já que essas informações devem bater com o caixa e com o controle de vendas.

Use a tecnologia a favor das finanças da empresa

Destacamos outra dica valiosa de como evitar perdas com a conciliação bancária: implementar um sistema de gestão financeira que integre dados de todos os seus pontos de venda e formas de pagamento, unificando tudo o que diz respeito às finanças corporativas em um só local. Assim como o F360 Finanças.

Ao realizar a difícil tarefa de controlar as vendas com cartões, você identifica todas as etapas e informações envolvidas desde o começo de uma operação, como as diferentes taxas cobradas pelas adquirentes, os valores a receber e a pagar ― inclusive realizar a comparação para diagnosticar as divergências, ou seja, a conciliação.

Utilizando a tecnologia a seu favor, você garante agilidade e confiança nas informações, apresentando resultados reais, apurando as taxas cobradas pelas adquirentes, chargeback, aluguel de POS e antecipação de recebíveis.

Isso faz com que você e sua equipe tenham mais tempo para se dedicar a trazer mais clientes para o seu negócio.

Continue aprendendo: Tudo o que você precisa saber sobre a conciliação de boletos

Por que usar um sistema de gestão para conciliação bancária?

Usar um sistema de gestão para conciliação bancária traz diversas vantagens para o seu negócios, como:

- confirmar se o valor creditado no banco confere com o que você possui no controle de vendas.

- aumentar a produtividade da equipe, evitando que perca tempo com a conciliação bancária manual.

- melhor aproveitamento dos talentos do time e da implementação das estratégias de atrair, conquistar e fidelizar clientes.

- contribuir para uma tomada de decisão mais ágil e precisa.

- crescer de forma sustentável e escalável.

- realizar investimentos adequados, sem estourar o orçamento.

- conhecer os valores exatos, líquidos e brutos, que a empresa tem a receber.

- tornar o processo de gestão financeira mais seguro e confiável.

Dicas para realizar uma conciliação bancária eficiente

O controle financeiro de uma empresa é trabalhoso e requer dedicação para não haver erros e esquecimentos. Para que tudo saia conforme o planejado, é necessário se atentar a alguns pontos:

- nunca atrase os registros: se puder, anote tudo imediatamente para não se esquecer de nada. Em caso de comércio, ao gerar a nota fiscal, o registro é realizado. Porém, profissionais autônomos ou pequenas empresas de outros setores devem ficar atentos a esse aspecto;

- use um software de gestão financeira empresarial: o sistema integra dados provenientes de diversas ferramentas e plataformas, além de realizar cálculos complexos e relatórios completos de modo ágil e preciso;

- faça backup dos dados armazenados: opte por bancos de dados armazenados em nuvem, servidor próprio ou outras ferramentas para manter os dados importantes organizados, sem possibilidade de perda;

- fiscalize regularmente os responsáveis pela geração dos relatórios financeiros: isso evita erros, esquecimentos, mal-entendidos e fraudes;

- defina um objetivo para os dados: o objetivo pode ser a remoção de ambiguidades e inconsistências, mas também pode ser outro. Defina a finalidade da conciliação bancária para facilitar a sua execução.

Open finance na gestão de negócios

A evolução do modelo open banking para open finance, onde o compartilhamento de dados não se restringe apenas aos dados bancários, possibilitou aproximar cada vez mais novas funcionalidades ao dia a dia tanto das pessoas físicas quanto das jurídicas.

Diante disso, inovações vêm sendo lançadas no mercado para facilitar a rotina de gestão do empreendedor.

Um exemplo disso é a nova funcionalidade inserida no F360 Finanças. Com ela, a plataforma passa a importar os extratos bancários das empresas em diferentes instituições financeiras, eliminando a necessidade de consulta a vários bancos e, com isso, facilita o processo de acompanhamento financeiro dos clientes.

A nova funcionalidade é “plug and play”, que em tradução livre significa “ligar e usar”. Para contratar, basta escolher quais contas deseja vincular, assinar o termo e confirmar a contratação.

Depois disso, o administrador é redirecionado para conectar as contas dentro da plataforma. Essa atividade deve ser feita apenas na 1ª vez ou quando houver atualizações necessárias. Todo o processo é criptografado, garantindo a segurança da transação das informações.

Conheça o F360 Finanças e faça a gestão financeira da sua empresa de forma simples, objetiva e completa por meio de seus recursos: fluxo de caixa, contas a pagar e a receber, DRE, conciliação bancária, planejamento orçamentário, integração PDV e adquirentes e conciliação com vouchers!

Gostou desse artigo? Outro conteúdo que também pode ser útil pra você é esse: Software conciliação bancária: 5 motivos para investir

FAQ – Perguntas frequentes sobre conciliação bancária

O que é conciliação bancária?

A conciliação bancária envolve a análise dos valores que entram e saem da empresa para comparar os registros internos com os extratos a fim de encontrar divergências nas contas e evitar prejuízos para a saúde financeira do negócio.

Qual é a importância da conciliação bancária para uma empresa?

A conciliação bancária é essencial, pois ajuda a identificar erros antes que afetem o caixa do empreendimento. Além disso, o processo evita fraude e atrasos no pagamento dos tributos, cobranças indevidas, otimiza o acompanhamento do fluxo de caixa e facilita a elaboração de um planejamento orçamentário mais assertivo.

Como realizar a conciliação bancária de forma eficaz?

Para fazer uma conciliação bancária eficaz, monitore suas transações diariamente e confira os dados dos lançamentos. Caso encontre uma inconsistência, contate os responsáveis (os colaboradores ou a instituição financeira) para resolver o problema o mais rápido possível.

Quais são os principais desafios da conciliação bancária?

Os principais desafios da conciliação bancária são:

- administrar múltiplas contas e, consequentemente, registros de transações;

- atrasos na anotação das informações;

- falta de capacitação dos colaboradores para seguir as normas contábeis.

Qual é a frequência recomendada para realizar a conciliação bancária?

A frequência ideal da conciliação bancária depende da estrutura do negócio. Empresas com uma grande movimentação devem realizar a operação todos os dias, enquanto os negócios menores podem acumular demandas e analisar todos os registros semanalmente.