Saber como fazer planejamento financeiro empresarial é a melhor maneira de garantir a saúde financeira do seu negócio. Isso porque essa estratégia de gestão ajuda a identificar e gerenciar os recursos monetários de um negócio.

Sem tempo para ler? Clique no play abaixo para ouvir esse conteúdo.

Esse plano envolve uma série de ações e boas práticas, a exemplo da previsão de receitas, despesas, projeções financeiras, entre outras. O objetivo é visualizar o potencial de crescimento da empresa por meio da análise monetária.

Dessa forma, os gestores têm um embasamento mais concreto para as tomadas de decisão, fomentando um crescimento sustentável da companhia e com potencial para gerar lucros em médio e longo prazo.

Todavia, para chegar a esse resultado, a elaboração desse documento deve ser iniciada no ano anterior à sua implementação.

Além da questão da melhor época que esse plano deve ser feito, você sabe como fazer planejamento financeiro empresarial completo que realmente ajude a alcançar bons retornos?

Se não sabe, ou tem dúvidas, siga a leitura deste artigo e confira oito dicas incríveis que trouxemos para ajudar você e seu time nessa tarefa!

O que é um planejamento financeiro empresarial?

O planejamento financeiro empresarial consiste na elaboração de um documento que servirá como base para tomadas de decisão no que se refere, especificamente, à parte monetária de um negócio.

Para isso, essa estratégia engloba abordagens e ações que visam organizar, compreender e gerenciar todo o fluxo financeiro da empresa. A ideia, portanto, é levantar as receitas, despesas, custos e gastos para que sirvam como base para previsão de caixa para o ano que está por vir.

Dessa forma, para saber como fazer planejamento financeiro empresarial, um dos primeiros passos é entender que, somente a partir desse levantamento, é possível identificar quanto a companhia precisa dispor para se manter atuante e garantir que não haja déficit financeiro.

Por meio desse material, também é possível prever potencial de faturamento e lucratividade nos próximos meses e, com isso, definir estratégias que potencializem o crescimento.

Qual a importância do planejamento financeiro empresarial?

O planejamento financeiro empresarial é importante, principalmente, para evitar que a empresa “entre no vermelho”. Quando isso acontece, além de não gerar lucros, fica muito mais difícil — quando não impossível — arcar com os compromissos monetários, a exemplo de pagamentos de funcionários, fornecedores e impostos.

Situações como essa afetam seriamente o crescimento e a imagem da marca, comprometem o relacionamento com os stakeholders e podem gerar diversos problemas com diferentes órgãos fiscalizadores.

Somado a esses pontos, sem saber como está a saúde financeira do negócio, os gestores não têm como definir estratégias, saber onde e como aplicar o retorno financeiro obtido e, entre os problemas mais graves, identificar se realmente a companhia está gerando lucros e se tem potencial para crescer e gerar lucratividade mais expressiva no ano seguinte.

Quais são as etapas do planejamento financeiro de uma empresa?

Para saber como fazer planejamento financeiro empresarial, o primeiro passo é conhecer as etapas desse processo.

É certo que cada negócio pode adotar sua própria dinâmica, assim como a ordem que ela será realizada. Entretanto, em linhas gerais, as fases de um plano financeiro eficiente contempla:

- escolher a metodologia que será utilizada: por exemplo, você pode usar a 5W2H, que é um checklist administrativo; ou a Análise SWOT, que mensura ambientes internos e externos. Saiba ainda que é possível usar mais de uma metodologia simultaneamente;

- analisar a situação financeira atual da empresa: pesquisando dados internos, bem como realizando uma verificação da situação do mercado no qual atua, incluindo tendências e expectativas;

- definir as metas que pretende alcançar: visto que saber em qual ponto quer chegar ajuda a nortear ações e a definir estratégias que ajudem a obter tais resultados;

- criar um plano de ação: estabelecendo quais setores precisam ser envolvidos para melhorar a saúde financeira da companhia, por exemplo, melhorar a atuação de marketing, gerar menos custos com compras e procurement, entre outras abordagens relacionadas;

- definir qual será o orçamento anual: ele deve contemplar a quantia necessária para manter a empresa operando e todos os compromissos financeiros em dia, assim como contar com uma margem para despesas extras e/ou inesperadas;

- prever diferentes cenários: por mais que as contas estejam em dia, o orçamento confortável e a lucratividade crescendo, é essencial prever diversas condições que podem mudar tudo isso. Por exemplo, questões climáticas que afetam a entrega de matéria-prima ou dos produtos de revenda e, consequentemente, o faturamento do negócio.

Os 6 erros comuns para evitar em um planejamento financeiro empresarial

Por mais que se tenha um roteiro que deixe claro como fazer planejamento financeiro empresarial, podem acontecer erros na elaboração desse documento.

A fim de evitar que isso aconteça com você e sua equipe, listaremos, agora, as principais falhas cometidas. Com isso, você tem a chance de se esquivar desses equívocos que podem comprometer seu plano e, consequentemente, a saúde financeira da sua empresa.

São elas:

- não separar as contas pessoais das contas empresariais;

- deixar de cuidar do fluxo de caixa, não anotando todas as entradas e saídas de valores;

- não realizar um controle de estoque eficiente;

- fazer a precificação errada dos produtos e/ou serviços, seja para mais e afastar clientes, seja para menos e afetar a margem de lucro;

- não controlar as operações internas, a exemplo da dinâmica entre setores que afetam diretamente no fluxo de vendas, como marketing e atendimento ao cliente;

- realizar o controle financeiro da empresa manualmente, ou seja, sem ajuda da tecnologia, elevando as chances de erros, de retrabalho e comprometendo a produtividade dos times.

Dica! Aproveite e leia também: “Como os softwares de gestão podem ajudar a organizar sua empresa?“

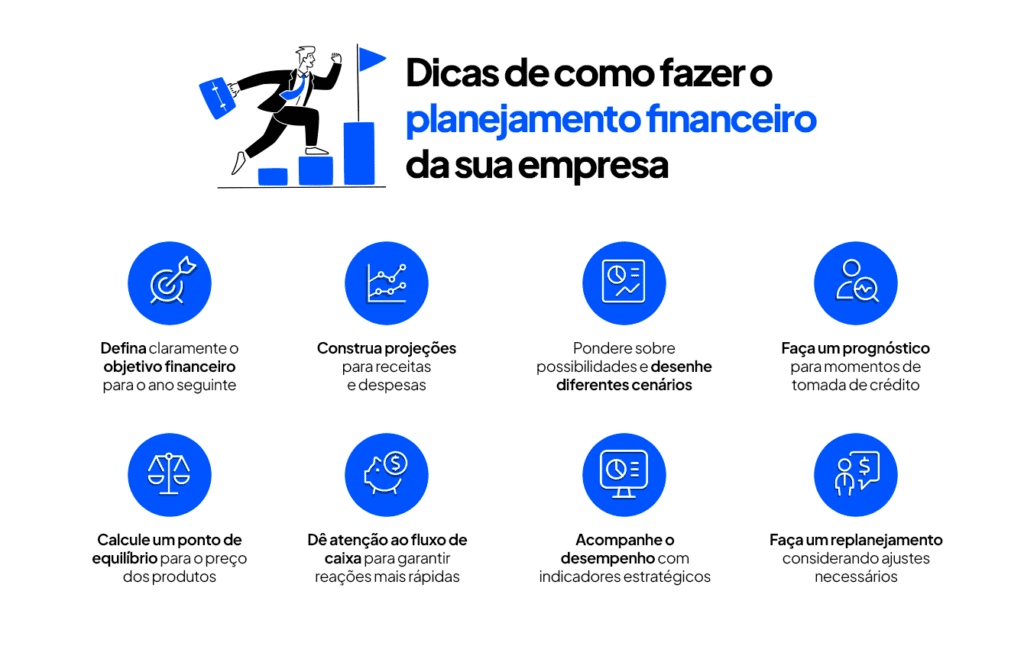

8 dicas de como fazer planejamento financeiro empresarial

E para deixar tudo o que dissemos até agora ainda mais completo, confira as oito melhores dicas de como fazer planejamento financeiro empresarial e, com isso, obter mais e melhores resultados!

Defina claramente o objetivo financeiro para o ano seguinte

Identificar e formalizar suas metas é muito importante para facilitar a visão dos pequenos passos que precisam ser dados rumo a um objetivo maior.

Tenha em mente que o planejamento financeiro funciona como um plano de ação, isto é, uma espécie de mapa de como deve se desenrolar o ano para atingir a meta definida ao final do período.

Por isso, você deve estabelecer uma projeção de receita, que é a definição de quanto pretende faturar no ano seguinte .

Outra variável importante para o planejamento é incluir um percentual de economia para os próximos meses. Para isso, insira no documento métricas que ajudem a calcular a otimização de recursos que impactem no resultado geral do negócio.

Construa projeções para receitas e despesas

Utilizando os dados passados sobre vendas, é possível elaborar projeções para o futuro. Com um objetivo definido, estude se o nível de vendas atual se encaixa no planejamento financeiro do próximo ano. Caso negativo, avalie quanto será necessário aumentar no faturamento para que os resultados sejam positivos.

É válido também separar as despesas por setor. Dessa forma, você terá uma boa visão de áreas críticas na empresa, podendo aproximá-las de resultados melhores que se encaixam na visão do planejamento financeiro como um todo.

Pondere sobre possibilidades e desenhe diferentes cenários

O planejamento financeiro pode ser bastante impactado pela conjuntura da economia. Para adequar a programação do ano à imprevisibilidade da macroeconomia e demais adversidades, é importante simular a situação financeira da empresa em diferentes cenários.

Utilize dados no planejamento financeiro considerando uma péssima perspectiva, um cenário neutro e ainda uma perspectiva ótima.

Desenhe baixa nas vendas e elevação de despesas de um lado, e monte alta nas vendas e otimização de recursos do outro. Nesse contexto, crie um cenário mais estável, com pequena melhora nas vendas e pouca otimização das despesas.

Além disso, ter um plano de ação para cada situação de mercado prepara a empresa para uma reação mais rápida diante de diferentes situações, garantindo dinamismo ao negócio.

Faça um prognóstico para momentos de tomada de crédito

Seguindo o raciocínio do tópico anterior, considere a tomada de crédito dentro dos cenários e do plano de ação do planejamento financeiro.

Muitas vezes, há retração na atividade econômica como um todo, o que impacta todos os negócios. Em outras, é preciso crédito para manter o fluxo de caixa. Sem falar que, até em bons momentos macroeconômicos, companhias necessitam de crédito para expandir suas operações.

Se a economia vai bem e a demanda cresce, pode ser necessário um financiamento para a expansão de fábricas ou aquisição de insumos para mudança de patamar produtivo.

Nesse sentido, é preciso realizar uma boa pesquisa no mercado acerca das melhores formas de crédito e avaliar bem todas as possibilidades, para conhecer os melhores preços e taxas entre todas as possibilidades.

Calcule um ponto de equilíbrio para o preço dos produtos

Observando dados históricos é possível identificar a receita, os custos e a margem de lucro de um negócio. Você pode se basear em dados de sua própria empresa ou de alguma concorrente, ou ainda alguns padrões de mercado.

Com essas informações em mãos, é possível encontrar um ponto de equilíbrio entre receitas e despesas.

Quanto a isso, saiba que o preço de venda de um produto que, em uma determinada quantidade, gera uma receita total que cobre todos os gastos do negócio, é o preço de equilíbrio.

Essa informação faz muita diferença em momentos de retração econômica ou competição entre concorrentes. Entretanto, ela só fará diferença para quem a tem. Então, use-a a seu favor.

Somado a isso, a empresa tem a chance de identificar até que ponto pode baixar os preços de venda sem prejudicar o fluxo de caixa. Por isso, essa é uma informação valiosa que deve fazer parte do planejamento financeiro.

Dedique atenção ao fluxo de caixa para garantir reações mais rápidas

Todas as empresas passam por momentos difíceis, seja por má administração ou por condições de retração econômica. Em momentos como esses, é consideravelmente difícil aumentar a receita. Por isso, é mais fácil e adequado reduzir as despesas, a fim de enquadrar as finanças às condições de mercado.

Nesse sentido, o acompanhamento do fluxo de caixa se torna ainda mais importante, visto que essa é uma importante medida da saúde financeira do negócio. Acompanhá-lo com atenção permite uma reação rápida e adequação necessária em épocas ruins.

Além disso, utilizar as informações do fluxo de caixa no planejamento financeiro permite visualizar o grau necessário de redução nos gastos para fazer frente a uma crise financeira, por exemplo. Desse modo, a empresa não corre o risco de cortar mais ou menos, somente o essencial.

Acompanhe o desempenho com indicadores estratégicos

A avaliação e o acompanhamento são um passo importante para a implementação e manutenção de um planejamento estratégico.

Após elaborado e colocado em prática no dia a dia da empresa, é fundamental focar em indicadores de desempenho que informarão se o negócio caminha para o objetivo previamente traçado ou não.

Foque nos KPIs (Key Performance Indicator, ou Indicadores-Chave de Desempenho), que são métricas essenciais para o sucesso de seu negócio.

Você é quem define quais informações são realmente relevantes para serem classificadas como KPIs. No entanto, os indicadores mais usados costumam ser:

- relatórios de vendas;

- otimização e redução de custos (por área e global);

- lucratividade e rentabilidade;

- Retorno sobre o Investimento (ROI);

- fluxo de caixa;

- Balanço Patrimonial;

- Demonstrativo de resultados (DRE).

Por vezes, você pode achar que está seguindo o caminho correto rumo ao seu objetivo. Contudo, o acompanhamento por KPIs pode mostrar que, talvez, o plano era adequado no momento em que foi feito, mas o cenário mudou e é preciso fazer alguns ajustes.

Faça um replanejamento considerando ajustes necessários

Seguindo o raciocínio anterior, a avaliação constante e periódica do rendimento da empresa ajuda a identificar se alguma coisa precisa ser melhorada para levar o negócio de volta aos trilhos.

O planejamento financeiro não é um documento imutável, mas, sim, uma poderosa ferramenta de gestão. Por esse motivo, as avaliações e ajustes são necessários para que a ferramenta ajude na obtenção de lucros.

Diante da dinamicidade do mercado de bens e serviços atual, é possível que um planejamento financeiro elaborado no início do ano não esteja mais adequado para as ações necessárias para o 4º trimestre do mesmo ano, por exemplo. Por isso, é necessário adequá-lo à realidade e seguir em frente.

Nunca se esqueça de que o planejamento financeiro é uma ferramenta que pode destacar a administração da sua empresa em relação aos concorrentes.

Manter as contas no azul e planejar antecipadamente situações de risco financeiro configuram duas ações importantes para se manter o negócio vivo e ativo.

Como acompanhar os resultados financeiros da empresa?

Ficou claro como fazer planejamento financeiro empresarial? Então, resta apenas respondermos como avaliar o desempenho financeiro da empresa pontualmente, certo?

A melhor maneira de acompanhar de perto a rotina monetária do seu negócio e aprimorar a gestão financeira é utilizando softwares próprios para essa atividade.

O F360 Finanças é um sistema de gestão financeira multiempresas, que torna esse gerenciamento muito mais simples e completo.

Com dashboard personalizável, sistema responsivo e recursos para gerenciar várias lojas, marcas e canais de vendas em um único lugar, o F360 Finanças oferece funcionalidades como:

- conciliação de cartões;

- conciliação bancária;

- conciliação de vouchers;

- fluxo de caixa;

- contas a pagar/receber;

- DRE;

- integração com PDV e adquirentes;

- planejamento orçamentário.

Assista a este vídeo e confira mais sobre o funcionamento do F360 Finanças!

E para conferir, na prática, como esse sistema de gestão financeira funciona, agende agora mesmo uma demonstração grátis!